確定申告の変更点を解説!フリーランスの方必見

毎年2月頃になると「今年も確定申告の季節がやってきました」というワードを目にするようになります。この頃までには、準備を整えている方もいれば、慌てて準備を始める方もいることでしょう。もし、この記事をお読みになっているあなたが後者の場合、次回(令和2年度分)の確定申告で損をしてしまう可能性があります。今回は、確定申告についてのおさらいと、令和2年度分からの変更点を紹介します。

\厳選案件を定期配信します/

※メールアドレスのみで登録できます

目次

確定申告とは

毎年1月1日~12月31日の1年間に発生した所得額と、それに対する所得税等の金額を計算して確定させる手続きのことを確定申告といいます。被雇用者の場合、雇用者が源泉徴収をしてくれるため基本的に確定申告を行う必要はありません(年収が2,000万円を超える、副業などの給与以外の所得が20万円を超えるなどの場合は、申告が必要です)。一方フリーランスは、源泉徴収をしてくれる人がいないため、自分で所得税等の申告をする必要があります。

また、確定申告には「白色申告」と「青色申告」の2種類があります。簡単に説明すると

・簡易的な「白色申告」

・手続きは多いが税額控除を受けられる「青色申告」

となります。

白色申告について、以前は帳簿を付けなくても問題ありませんでしたが、平成26年より記帳が義務付けられました。少々手間が増えましたが、記帳方法について簡易な記載(1日の合計金額をまとめる方法)が許されているため、比較的簡単に済ませることができます。しかしながら、税額控除や赤字繰越などの特例が受けられません。

一方、青色申告は申告に手間がかかりますが、いくつかのメリットを享受することができます。

・純損失の繰り越し・繰り戻し

・生計を一にする親族への給与を必要経費とすることが可能

・貸倒引当金の計上が可能

そして、青色申告最大のメリットと言っても過言ではないのが「青色申告特別控除」です。

この制度では、最大65万円の税額控除を受けることができます。かなりの節税になるため、絶対に受けておきたいところですが、令和2年度(令和3年に申告する)分より控除額に関する制度が変更されることになりました。

青色申告 特別控除額変更

平成30年の税制改正に伴い、令和2年度分より青色申告における65万円の特別控除要件について以下のとおり変更となりました。

【従来要件】

(1)正規の簿記の原則で記帳(複式簿記)

(2)申告書に貸借対照表、損益計算書などを添付

(3)期限内申告(令和2年度分は、令和3年2月16日~3月15日)

【追加要件】

(4)電子帳簿保存(電子保存開始の3ヵ月前までに、所轄税務署へ必要書類を提出する必要あり)又はe-Tax による申告(電子申告)

追加要件を満たせば控除額が従来通り65万円になりますが、要件を満たさない場合は受けられる控除額が55万円となってしまいます。節税の観点から、追加要件を満たして申告することをオススメします。

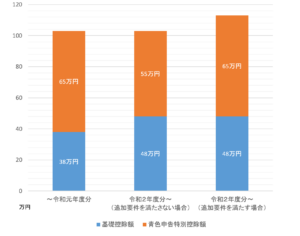

なお、今回の税制改正に伴い基礎控除額が10万円引き上げられています。そのため

令和元年分までの控除額

(基礎控除)38万円+(青色申告特別控除)65万円 = 103万円

追加要件を満たさない場合の控除額

(基礎控除)48万円+(青色申告特別控除)55万円 = 103万円

追加要件を満たす場合の控除額

(基礎控除)48万円+(青色申告特別控除)65万円 = 113万円

となり、追加要件を満たすか否かで、上記の通り10万円の差が生まれてしまいます。

(なお、合計所得金額が2,400万円を超える場合は合計所得金額に応じて逓減、2,500万円を超える場合は対象外となります)

追加要件の電子帳簿保存については、ご使用のサービス提供会社へ確認してください。e-Taxによる申告については、国税庁「e-Tax」(https://www.e-tax.nta.go.jp/index.html)のページより一連の手続きを行うことが可能です。PCもしくはスマートフォンを使って申告すれば、用紙への記入や順番待ちをすることなく手続きを行うことができます。

e-Taxでの申告

まず前提として、e-Taxで申告する場合、電子証明書による電子署名(利用者本人がデータを作成し、かつ改竄されていないかを確認する作業)が必要となります。そのため、事前に電子証明書を発行しておく必要があり、各発行機関への依頼と発行手数料が必要です。しかしながら、これからご紹介する2つの方法の内いずれかを選択することによって、手間と費用を軽減することができます。

ID・パスワード方式

1つ目は「ID・パスワード方式」です。この方式では、申告開始前に税務署にて「ID・パスワード方式の届出完了通知」を発行してもらう必要があり、その際厳格な本人確認が行われます。このとき既に確認が取れているので、電子署名をする必要がなくなるというわけです。発行手数料は無料です。発行された届出完了通知には「利用者識別番号(ID)」と「暗証番号(パスワード)」が記載されています。これら2つを用いることで、e-Taxでの申告開始が可能となります。

参考:国税庁「ID・パスワード方式を利用するには、どうしたらよいですか。」

(https://www.e-tax.nta.go.jp/toiawase/qa/kanbenka/13.htm)

マイナンバーカード方式

2つ目は「マイナンバーカード方式」です。これは、マイナンバーカードに格納されている情報を読み取ることで認証を得る方法です。マイナンバーカードには、署名用電子証明書があらかじめ格納されているため、新たに電子証明書を発行する必要がありません。

参考:国税庁「マイナンバーカード方式の利用開始方法について教えてください。」

(https://www.e-tax.nta.go.jp/toiawase/qa/kanbenka/05.htm)

当然のことながら、この方式にはマイナンバーカードが必要となります。まだ発行されていない方は、早めに発行しておくことをオススメします。マイナンバーカードの新規発行手数料は無料です(紛失等、再発行の場合は手数料がかかります)。また、マイナンバーカードを読み取るためには、PCの場合はICカードリーダライタを用意する必要があり、スマートフォンの場合は読み取り機能が搭載された端末である必要があります。対応端末の情報は以下URLより確認ください。

参考:地方公共団体情報システム機構 公的個人認証サービスポータルサイト マイナンバーカードに対応したNFCスマートフォン一覧

(https://www2.jpki.go.jp/prepare/pdf/nfclist.pdf)

なお「ID・パスワード方式」については、マイナンバーカードが普及するまでの暫定的な対応として行われているようです。マイナンバーカードの所有率が高まれば、同方式は廃止となる可能性がありますので、早めのマイナンバーカード取得を検討してください。スマートフォンやPCを使用すれば、自宅からでも簡単に申請が可能です。詳しい流れは、以下のURLを参考にしてください。

参考:政府広報オンライン「マイナンバーカードのつくりかた」

(https://www.gov-online.go.jp/tokusyu/mynumber/tsukurikata/)

これらの準備が整ったら、いよいよ申告手続き開始となります。

国税庁「申告書等作成コーナー」のページ(https://www.keisan.nta.go.jp/kyoutu/ky/sm/top)から申告書を作成することができます。作成の前に、申告方法の選択を要求されますので、2つの方式の内いずれかより選択します。その後は、画面の指示に従い各項目を記入し、申告データを作成します。仕上がったデータを送信し、手続き完了となります。送信データの審査結果は、一定時間経過後e-Taxのメッセージボックスに通知されますので、再度ログインし結果を確認してください。問題が無ければ、申告完了となります。

これらの手順を踏むことで、e-Tax経由での確定申告ができます。事前準備を済ませておくだけで、会場で長時間待たされることも無く申告が可能となり、かつ新型コロナウイルスの感染リスクを下げることができます。直前になって慌てることがないよう、今から準備しておくことをオススメします。

なお、新型コロナウイルス感染拡大の影響により、令和元年分の確定申告については申告期限が延長されることとなりました。

参考:国税庁 e-Tax「確定申告期限の柔軟な取扱いについて」

(https://www.e-tax.nta.go.jp/topics/topics_r020406.htm)

参考:国税庁ホームページ(https://www.nta.go.jp/)

国税庁 e-Tax(https://www.e-tax.nta.go.jp/index.html)

政府広報オンライン(https://www.gov-online.go.jp/)

地方公共団体情報システム機構 公的個人認証サービスポータルサイト

(https://www.jpki.go.jp/index.html)

※本記事の正確性については最善を尽くしますが、これらについて何ら保証するものではありません。本記事の情報は執筆時点(2020年10月)における情報であり、掲載情報が実際と一致しなくなる場合があります。必ず最新情報をご確認ください。

\厳選案件を定期配信します/

※メールアドレスのみで登録できます

まとめ

新型コロナウイルスの収束見通しが立っておらず、令和2年分の確定申告も例年通りとはいかない可能性があるミィ。最新の情報を常にチェックしておくと良いミィ!