インボイス(適格請求書)制度のフリーランスエンジニアへの影響

令和5年(2023年)10月から導入される「インボイス(適格請求書)制度」について、「フリーランスエンジニアに大きく影響する」ということをよく耳にしますが、具体的にどのように影響するのか、今回はインボイス制度の概要とフリーランスエンジニアの方々が受ける影響について紹介します。

目次

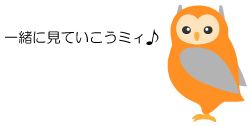

消費税と仕入税額控除とは

インボイス制度について紹介する前に、本制度と関連性の強い消費税と仕入税額控除について紹介します。

まず、消費税とは皆さんご存じの通り、商品などを購入した際に消費者が負担する間接税(負担者と納税者が異なる税金)です。

仕入税額控除とは、商品購入時などに消費者が負担する消費税を、消費者に購入されるまでの間に行われる仕入や販売などの各取引において、消費税が二重にかかることがないように「課税売上に対する消費税額から課税仕入に対する消費税額を控除する仕組み」となります。

今後この「仕入税額控除」を受けるには、インボイス制度への対応が必要になります。

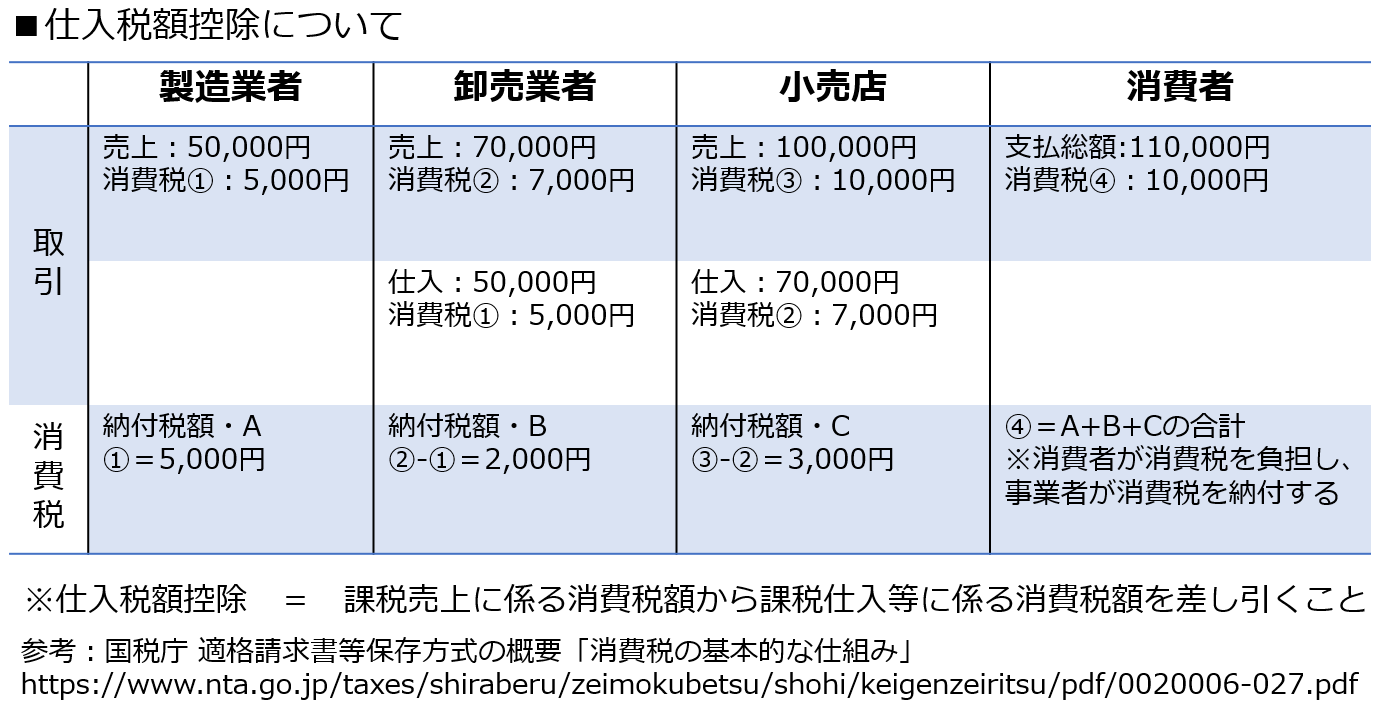

インボイス制度とは

インボイス制度については以下の図の通りです。

つまり、買手側は仕入税額控除を受けるには売手側からのインボイス=「適格請求書」が必要となり、売手側は買手側から求められた場合には、適格請求書を発行しなければなりません。

当然、買手側としては仕入税額控除を受けたいので、今後売手側へ適格請求書での発行を求めることが予想されます。

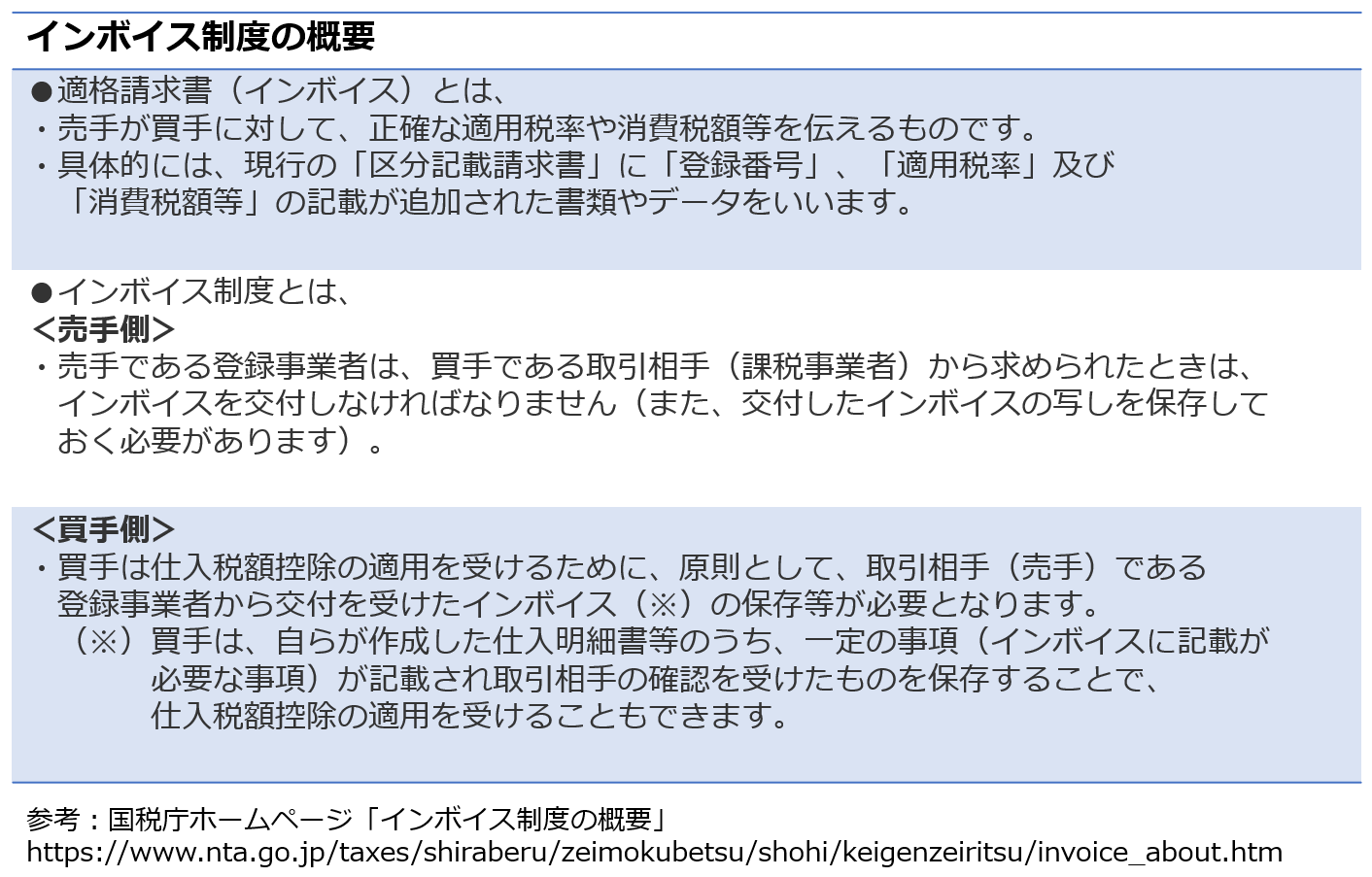

課税事業者と免税事業者とは

この適格請求書はどの事業者でも発行することができるのではありません。

適格請求書を発行することができる事業者は、課税事業者且つ適格請求書発行事業者に登録された事業者に限られており、免税事業者は発行することができません。

課税事業者と免税事業者の違いについては以下の図の通りです。

今回のテーマである「インボイス制度のフリーランスエンジニアへの影響」は、この「免税事業者は適格請求書を発行することができない」が大きく関係します。

適格請求書とは

仕入税額控除を受けるために必要な適格請求書について紹介します。

適格請求書とは

・売手が買手に対して正確な適用税率や消費税額等を伝えるもの

・適格請求書を交付することができるのは、税務署長の登録を受けた「適格請求書発行事業者」に限られる

・「適格請求書発行事業者」として登録できるのは、課税事業者に限られる

と定められています。

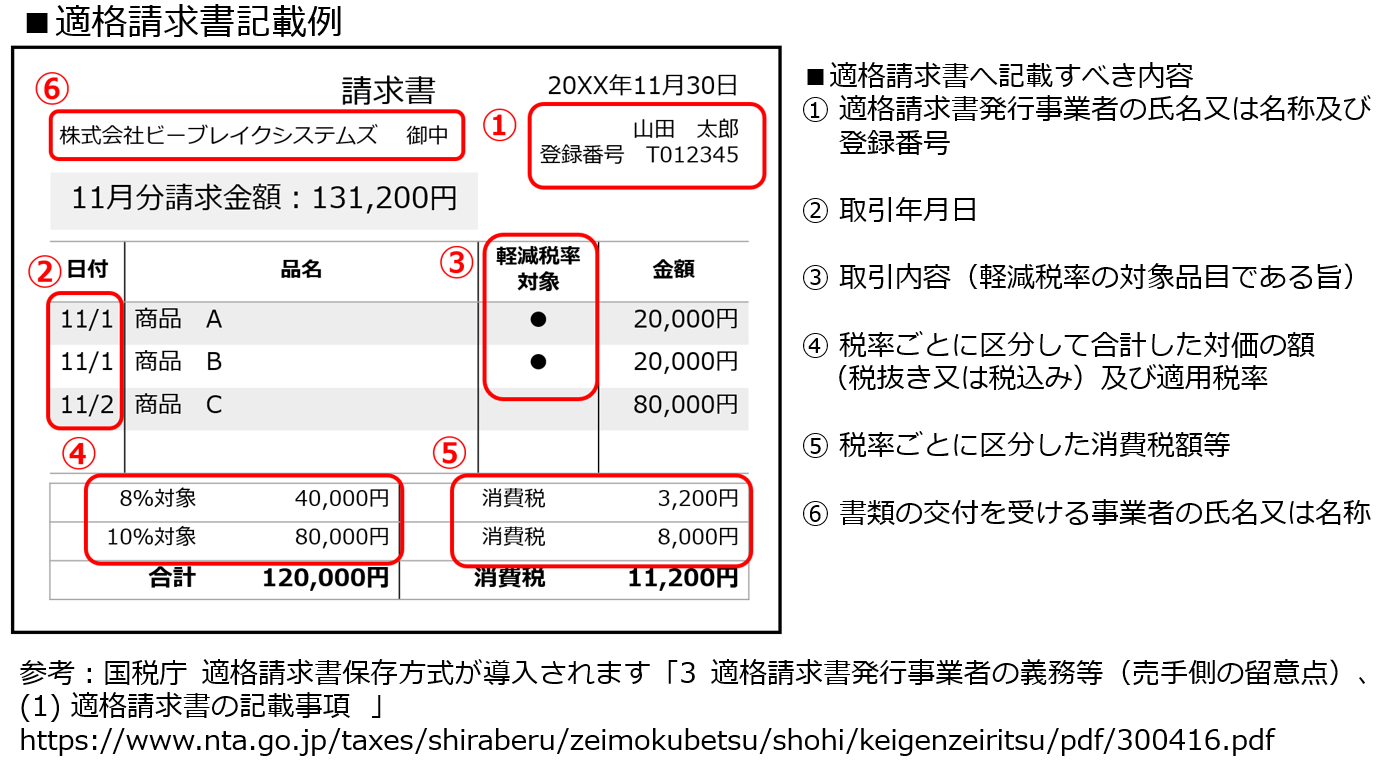

記載すべき項目にも指定があり、以下の図に記載した6項目を記載しなければなりません。

これらの内容より、適格請求書を発行するために必要な条件を満たしていない免税事業者は適格請求書の発行ができず、発行するためには課税事業者となり、適格請求書発行事業として登録をする必要があります。

適格請求書発行事業者の申請・登録の流れ

適格請求書の発行が可能な事業者となるための申請やスケジュールについて紹介します。

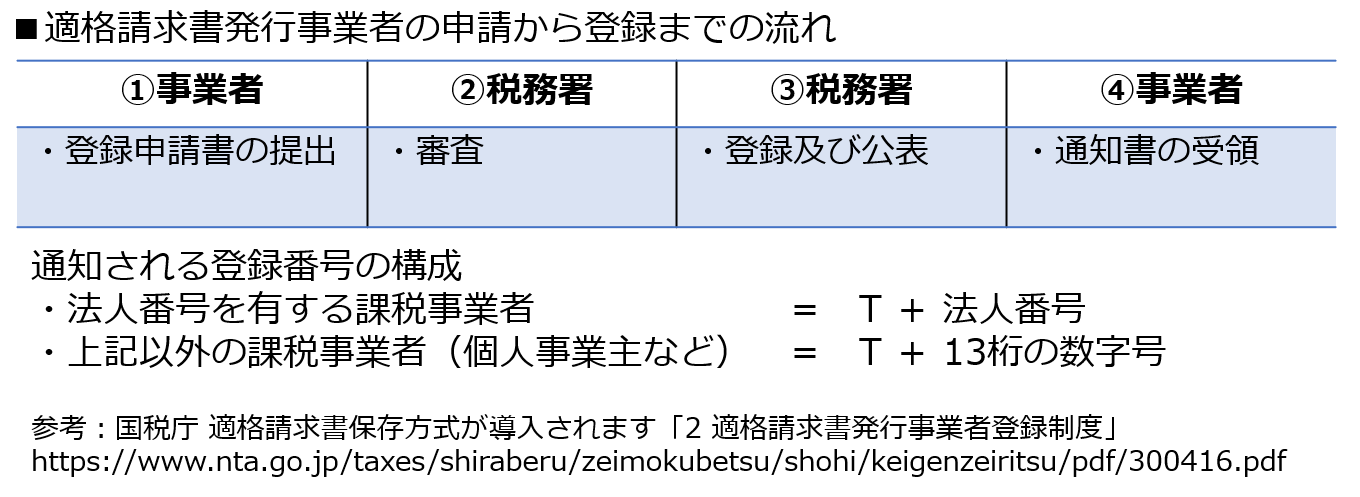

まず、課税事業者が適格請求書発行事業者となるべく登録申請書を税務署へ提出します。

税務署にて審査・登録を行い、適格請求書発行事業者として認められた場合には、事業者へその通知が行われます。

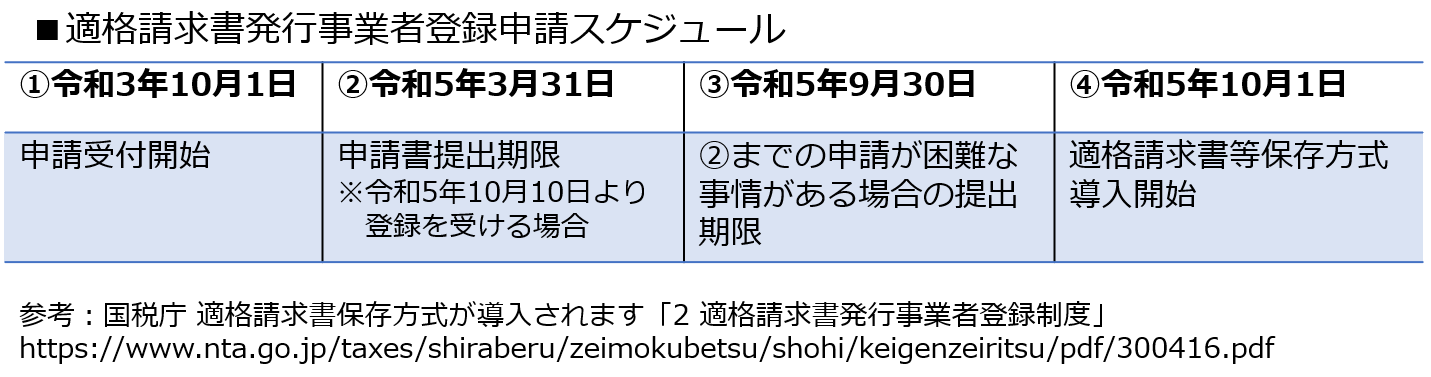

適格請求書発行事業者の申請スケジュールとしては、令和3年10月1日から登録申請書の提出が行えます。

令和5年10月1日から登録を受けるには、原則、令和5年3月31日までに申請書を提出する必要があります。

(ただし、困難な事情がある場合には、令和5年9月30日まで)

フリーランスエンジニアへの影響

今回のインボイス制度により、課税事業者であるフリーランスエンジニアについては適格請求書発行事業者への登録と、請求書記載内容の変更に対応する必要こそありますが、取引については制度導入前と同様、あまり影響は受けないと予想されます。

一方で、免税事業者のフリーランスエンジニアについては、以下が理由となり大きな影響を受ける可能性があります。

・買手側としては適格請求書発行事業者でないと仕入税額控除を受けられず、これまでよりも多くの消費税を納税しなければならなくなるため、優先的に適格請求書発行事業者を仕入先候補として選択する可能性がある

・買手側としては適格請求書を通じ課税事業者なのか、免税事業者なのかを判断することができるようになるため、免税事業者より消費税を含んだ請求を受けた際に買手側から指摘を受けることや、値引きなどの交渉を受ける可能性がある

・適格請求書発行事業者として登録するには、課税事業者となり登録申請が必要となるが、課税事業者となった場合には、これまで免除されてきた納税義務が発生するため収入に影響する

適格請求書発行事業者にならないとこれまでと同じように仕事を得られなくなる可能性があることや、それを避けるために適格請求書発行事業者の登録をするとこれまで免除されてきた納税義務が発生することが、免税事業者であるフリーランスエンジニアへの影響となります。

このように免税事業者のフリーランスエンジニアが、制度が導入されることで収入面に影響を受ける可能性があることから、「インボイス制度が導入されるとフリーランスエンジニアに影響を与える」と言われている理由となります。

免税事業者のフリーランスエンジニアができること

インボイス制度に対するフリーランスエンジニアの方々が対応できる対策の1つとしては、「課税事業者になり、適格請求書発行事業者の登録をする」ことです。

買手側はこれまでの仕入先が免税事業者であるために、適格請求書発行事業者の中から新たに仕入先を選択することになった場合、事業者登録を行っておくことで仕入先の候補になることができ、これまで受けられなかった仕事を得られる可能性があります。

ただし、これにより納税義務が発生しますので、これまで通り免税事業者として活動を継続するのか、それとも適格請求書事業者として新たに活動をしていくのかは、メリット・デメリットを十分に検討し、判断する必要があります。

もう1つは買手側との交渉です。

買手側の制度導入後の取引方針にもよりますが、買手側さえ問題なければこれまで通りの方法で取引を行うことも可能です。

インボイス制度が導入されるまでの間に買手側と良好な関係性を構築し、免税事業者であっても買手側がそれである以上に仕入先としてのメリットが得られると判断されるように、ご自身のスキルや成果を十分にアピールすることで、これまで通りの条件で変わらず仕事が得られるよう、交渉しやすい環境を整えておくことも重要な方法の1つです。

まとめ

今回はインボイス(適格請求書)制度の概要及びフリーランスエンジニアの方々に与える影響について紹介したミィ。

免税事業者であるフリーランスエンジニアの方々はもちろん、制度の導入により買手側も影響を受ける制度となるミィ。制度の概要や得意先である買手側が受ける影響を理解することで、今後どのようにこの制度に対応していくのが最適なのか、判断する際の参考情報としてお役立ちできたら嬉しいミィ。

フリーランスエンジニアの方々向けの無料案件紹介サービス「Humalance(ヒューマランス)」では

ご登録いただくことで、スキルにあった最適な案件の紹介が可能になるミィ。

皆様からの登録をお待ちしてるミィ♪

Humalanceフリーランス登録